摘要:

在交易市场分析中,基本面分析是一种重要的方法,它通过对宏观经济数据、政策变动、行业动态及公司财报等信息的解读,来预测资产价格的变化趋势。其中,货币政策分析是基本面分析中的关键环节...

摘要:

在交易市场分析中,基本面分析是一种重要的方法,它通过对宏观经济数据、政策变动、行业动态及公司财报等信息的解读,来预测资产价格的变化趋势。其中,货币政策分析是基本面分析中的关键环节... 在交易市场分析中,基本面分析是一种重要的方法,它通过对宏观经济数据、政策变动、行业动态及公司财报等信息的解读,来预测资产价格的变化趋势。其中,货币政策分析是基本面分析中的关键环节,直接关系到市场的资金成本、流动性及交易者预期。EagleTrader将以美联储最近一次降息为例,来与交易员们分享货币政策分析的方式及其对市场的影响。

美联储近期降息背景与操作

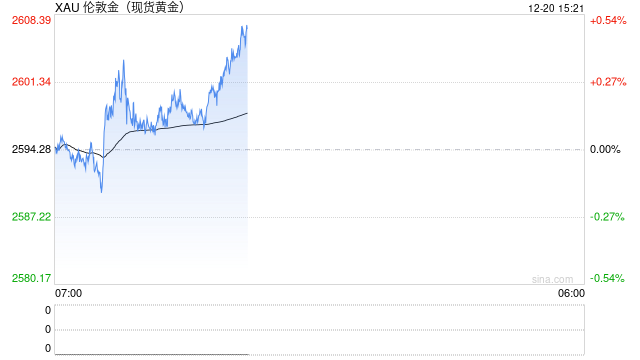

近日,美联储宣布再次降息25个基点,将联邦基金利率目标区间调整至4.25%至4.50%之间。这一决定是在全球经济增速放缓、通胀压力缓和以及金融市场波动加剧的背景下作出的。美联储希望通过降息来刺激经济增长、提升就业水平并维持物价稳定。

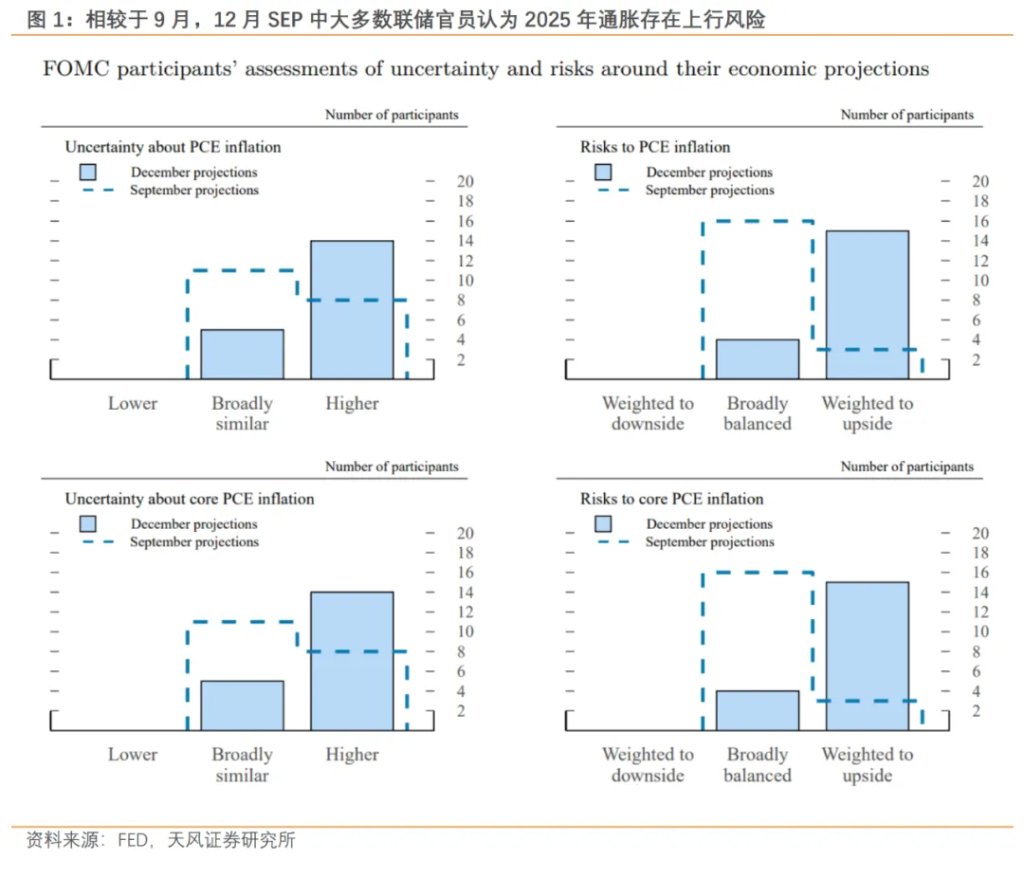

值得注意的是,尽管美联储采取了降息措施,但降息步伐明显放缓。自今年9月以来,美联储已连续三次降息,但每次降息幅度均为25个基点,远低于市场此前的预期。此外,美联储在12月18日的货币政策会议上还预计,2025年的降息幅度或收窄至50个基点,这表明未来降息空间有限。

货币政策分析方式

1、利率变动分析:

利率是货币政策的核心工具。美联储通过调整联邦基金利率来影响市场资金成本,进而影响投资和消费。在降息周期中,资金成本降低,有利于企业融资和居民消费,从而提振经济增长。然而,当降息未能达到预期效果时,如本次降息后美股市场持续承压,交易者需关注其他因素对市场的影响。

2、政策预期分析:

政策预期是市场波动的重要来源。美联储通过货币政策会议、声明及官员讲话等方式,向市场传递政策信号。交易者需密切关注美联储的政策预期,如降息步伐、终点利率及未来政策方向等。本次降息后,美联储预计2025年降息幅度收窄,这可能对市场预期产生重要影响。

3、经济指标分析:

经济指标是判断货币政策效果的重要依据。如GDP增长率、通胀率、失业率等宏观经济数据,以及消费者信心指数、制造业PMI等市场指标,均能反映货币政策对实体经济的影响。交易者需结合这些指标,综合判断货币政策的有效性及未来走向。

4、市场情绪分析:

市场情绪是货币政策分析不可忽视的因素。尽管货币政策对实体经济有重要影响,但市场情绪的变化也可能导致市场走势与货币政策预期相悖。如本次降息后,美股市场持续承压,表明市场情绪可能受到其他因素(如地缘政治风险、企业盈利状况等)的影响。

此次市场反应代表什么

美联储降息后,美股市场并未出现预期的反弹,反而持续承压。道琼斯工业平均指数连续九个交易日下跌,创下自1974年以来的最长连跌纪录。这表明,尽管货币政策对市场有重要影响,但市场走势还受到其他多种因素的共同作用。

对于交易者而言,这启示我们:

多元化分析:在进行货币政策分析时,需结合利率变动、政策预期、经济指标及市场情绪等多种因素,进行综合判断。

灵活应对:市场走势可能受到多种因素的影响,交易者需保持灵活应对,及时调整投资策略。

风险管理:在不确定的市场环境中,风险管理尤为重要。交易者需关注市场风险,合理配置资产,以降低投资风险。

美联储的货币政策调整,尤其是降息决策,对外汇市场有着复杂的影响。而货币政策分析为外汇交易者提供了一个框架,以理解和预测中央银行政策变动对货币价值和市场情绪的影响。通过深入分析货币政策的类型、影响和溢出效应,交易者可以制定更有效的交易策略,管理风险,并把握市场机会。