摘要:

期待美联储一味迎合华尔街机构投资者的赌性,无疑是不切实际的。▲资料图:这是2020年12月2日在美...

摘要:

期待美联储一味迎合华尔街机构投资者的赌性,无疑是不切实际的。▲资料图:这是2020年12月2日在美... 期待美联储一味迎合华尔街机构投资者的赌性,无疑是不切实际的。

▲资料图:这是2020年12月2日在美国华盛顿拍摄的美联储总部大楼。图/新华社

▲资料图:这是2020年12月2日在美国华盛顿拍摄的美联储总部大楼。图/新华社

文| 陶短房

据参考消息网12月19日援引外媒报道,在当地时间12月18日同意降息后,美联储发出信号表示,越发不确定继续降息的幅度。美联储主席杰罗姆·鲍威尔承认,这是一次惊险的降息。随后,美股暴跌,各大股指都经历了数月来最糟糕的一天。对此华尔街和美国多家媒体多将之归咎于当天美联储的降息不及预期所致。

然而,真的是如此吗?

纽交所的“当头棒喝”

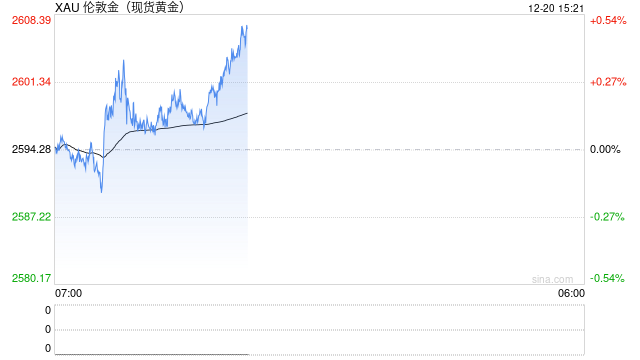

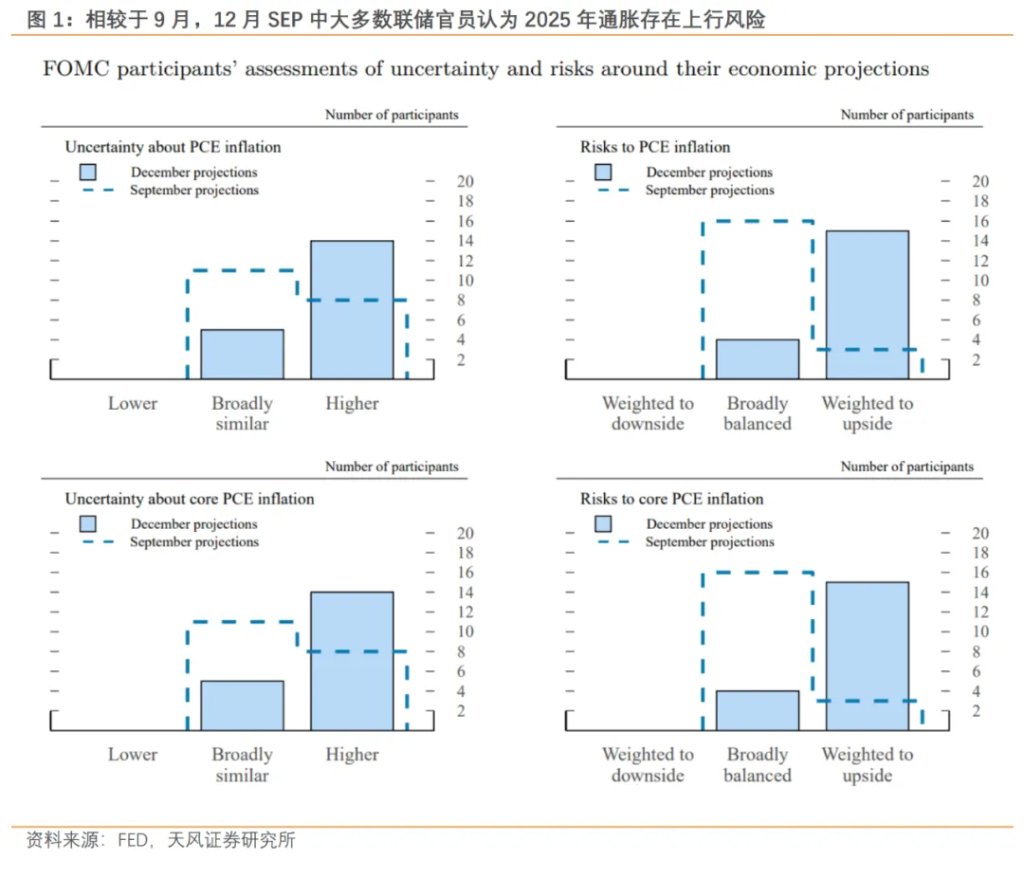

12月18日稍早,美联储公布了被视作“议息窗口”的联邦公开市场委员会会议结论,由于多数美联储成员主张“慎重降息”,个别成员甚至认为应暂停降息,最终所公布的经济预测摘要,宣布下调25个利率基点至4.25%—4.50%区间。

尽管这一降息幅度与此前市场普遍预期持平,但摘要同时宣布2025年仅打算降息两次,而非此前普遍预期的4次。

消息一出华尔街和金融媒体为之哗然:此前一天,华尔街投资者普遍预测,美联储在明年1月议息会议上宣布降息的概率高达98%,而时隔一天,华尔街交易员间预测届时降息的可能性就暴跌至区区6%。

比华尔街从业者和金融媒体反应更强烈的,则是纽交所股指。

截至纽约时间当天下午4时01分,道指下跌2.6%,标普下跌2.9%,前期创出历史新高的纳斯达克指数则下跌了3.6%。其中道琼斯指数和标准普尔指数均创下8月5日以来的最大单日百分比跌幅,纳斯达克指数则创下7月24日以来的最大单日跌幅。

美联储成千夫所指

如前所述,华尔街从业者普遍将三大股指的“当头棒喝”归咎于美联储的“鹰派降息”。“市场对未来利率的走势感到失望”,情绪激动的华尔街名人群起指责起美联储。

如富兰克林邓普顿投资解决方案公司高级副总裁戈克曼指责鲍威尔是“披着鸽派外衣的鹰派”,美国银行高级经济学家巴韦痛斥美联储仅预测2025年降息两次,是“毫不掩饰的鹰派嘴脸和全面倒退”。

此前预测2025年美国降息“至少75个基点”,而如今相信“最多31个基点”的摩根大通集团扬言“此举令人失望”。

而另一些华尔街大佬,则仍期待美联储“重回正轨”,即重新按照他们的口味大幅降息。如高盛集团投资官沃森期待“就算明年1月不降,但3月起码得来个大的”。

但许多分析家指出,华尔街此前借助美指本就对“未来期许”透支过多。在美国社会对经济和通胀“体感温度”远低于“账面温度”的背景下,标普500自7月31日降息以来涨幅已逾10%,今年累计涨幅逾23%,道指今年累计涨幅近12.3%,纳指更在层出不穷的科技公司、人工智能、“马斯克概念”循环“造梦”下年内累计上涨29%。

然而这种高亢的热情在大选年中和人们对美国经济形势、通胀及物价指数的真实感受偏差值太高,急于营造“市梦率”(主要是高科技网络股的市盈率如梦幻一般,离奇的高)的华尔街机构只能将宝押在“特朗普变数”和低利率愿景上。

但“特朗普变数”随着其顺利当选,引发的却是人们对贸易战威胁日益逼近的担忧,不断溢出的不确定性迅速挤压着股市对此的想象空间,这就促使华尔街裹挟大量堆积的杠杆、泡沫,把宝过于集中地押在降息预期上。

结果,仅仅是所谓“鹰派降息”达不到华尔街事先憧憬的期望值,就引发了市场近乎“多杀多”的过激反应。

▲资料图:这是2020年10月30日拍摄的美国纽约证券交易所旁的华尔街路牌。图/新华社

▲资料图:这是2020年10月30日拍摄的美国纽约证券交易所旁的华尔街路牌。图/新华社

通胀悬剑不得不顾

事实上在此之前,华尔街特有的高杠杆、高泡沫机制,已在财富效应积累下呈现出对明显市场预警指标的钝感。

12月18日的下跌,实际上已是道指连续第十个交易日的下跌,此前道指连续下跌超过10个交易日要追溯到1974年。尽管此次前9个交易日累计跌幅仅约2%,但市场的麻木不仁和一厢情愿仍令人大跌眼镜。

在个股方面,去年11月被拉入道指的英伟达,此前暴涨了180%,过去一个月却出现了5%的阴跌(又称盘跌,主要是以较小波动的逐级下跌为主),这理应唤起人们对此轮暴涨赖以支撑的“基准想象力”足够的风险警惕。然而,却没有。在特朗普顺利当选和对手未多作挣扎所引发的、如释重负的欢快情绪下,投资者忙于兴高采烈地“添柴”。

甚至,此次美联储宣布降息前,市场中“特朗普上台后会寻求建立政府持有的资产股票”“比特币可能纳入”的传闻不胫而走,并推动比特币指数和加密货币“概念股”一路高歌猛进。

而当鲍威尔在记者会上再次明确表示“美联储不得持有比特币,也不会寻求法律变更来持有比特币”后,比特币指数应声暴跌,著名的三大“加密货币概念股”,更分别狂跌了9.5%、12.2%和14.5%。这种“失望反应”原本就不应出现,因为此前的“希望反应”本就破绽百出经不起推敲,然而,没有人推敲。

因此一些分析家坦言,对美联储而言谨慎是不得已的选择。越来越多专业性分析提醒他们,“特朗普关税”和其他新政府政策的落实,可能将本已民怨沸腾的美国通胀推上新高峰。

尽管谁都知道特朗普从来都喜欢低利率,但谁又敢在这样一个“拉仇恨”的关键问题上,为迎合华尔街大佬们的财富期许,冒“点燃恶性通胀烈火罪魁祸首”这个天下之大不韪?

在记者会上,鲍威尔承认,特朗普上台后提高关税对经济的影响“不是我们现在面临的问题”,表示“我们不知道何时会面临这个问题。”

面对特朗普上台后的种种不确定性,期待美联储官员不去正视“关税如何影响美国经济和通胀”,一味迎合华尔街机构投资者的赌性,无疑是不切实际的。

撰稿 / 陶短房(专栏作家)

编辑 / 迟道华