摘要:

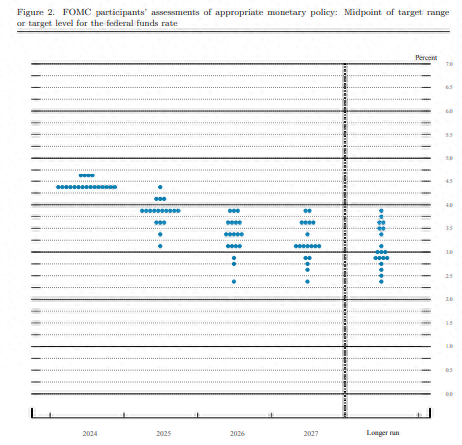

美联储宣布降息25个基点,但点阵图显示明年降息次数从此前的4次减少至2次,美股三大指数均大幅收跌。纳...

摘要:

美联储宣布降息25个基点,但点阵图显示明年降息次数从此前的4次减少至2次,美股三大指数均大幅收跌。纳... 美联储宣布降息25个基点,但点阵图显示明年降息次数从此前的4次减少至2次,美股三大指数均大幅收跌。纳指跌3.56%,创7月25日以来最大单日跌幅;标普500指数跌2.95%,创8月6日以来最大单日跌幅;道指跌2.58%,连续第10天下跌,为1974年10月以来最长连跌。

大型科技股全线下跌,特斯拉跌超8%,英特尔跌超5%,亚马逊跌逾4%,谷歌、Meta、微软、奈飞跌超3%,苹果跌超2%,英伟达跌超1%。

2024年12月19日,国内ETF方面,纳指100ETF(513390)盘中跌超3%,成交额超4000元,交投活跃,年初至今涨幅超近32%。标普500ETF(513500)盘中跌超2%,成交额超2亿元,今年来涨幅超36%。

消息面上,12月19日凌晨,在结束两天的议息会议后,美联储宣布,降息25个基点,将联邦基金利率目标区间下调至4.25%-4.50%。

招商宏观研报称,怎么理解目前美联储的态度及后续政策节奏?明年1月或暂停降息,全年降息50BP左右,但大概率集中在下半年。鲍威尔发言表明,只要经济、就业保持稳定、通胀仍有黏性,暂停降息就是大概率事件,那么触发降息的因素是经济、就业风险增加或通胀快速下行。我们预计在经济和资产价格稳定、通胀存在上行风险等因素共振下,明年Q1乃至H1美联储暂停降息概率更高;若特朗普政策引发经济放缓、美股止涨回落,届时美联储或重新降息。

中金研报表示,我们认为鹰派指引是出于预防考虑,因为美联储不想在通胀问题上再次失误。但官员们也没有完全放弃降息的意思,今天“鹰”是为了明天不用“鹰”。美联储的指引与我们在年度报告中的预测一致,因此我们维持2025年政策利率将下调至3.75%-4.0%的中性水平的判断。在降息节奏上,我们预测美联储将“跳过”明年1月会议,随后在3月和6月会议各降息25个基点,然后停止降息,下半年将进入观望模式,货币政策根据特朗普施政的效果再做决定。我们不认为美联储给出的利率指引是过度紧缩,也没有看到货币政策即将破坏“软着陆”前景的迹象。更多的不确定性来自于特朗普的政策,但那也要等到1月20日特朗普上任之后才能见分晓。