摘要:

华尔街见闻因大鸽派古尔斯比暗示2025年降息可能放缓,导致市场降息预期收紧。摩根士丹利认为,市场对明...

摘要:

华尔街见闻因大鸽派古尔斯比暗示2025年降息可能放缓,导致市场降息预期收紧。摩根士丹利认为,市场对明... 华尔街见闻

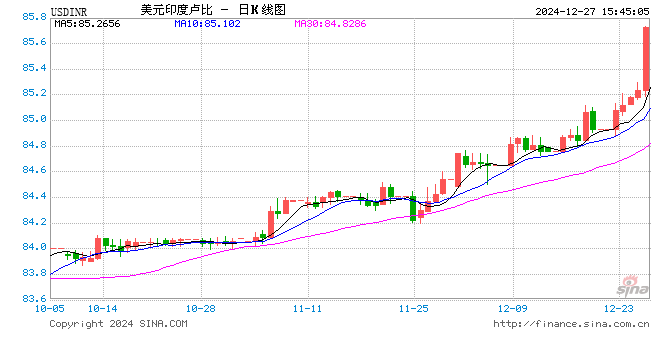

因大鸽派古尔斯比暗示2025年降息可能放缓,导致市场降息预期收紧。摩根士丹利认为,市场对明年1月降息的预期偏保守,因为古尔斯比言论发布于通胀数据前,通胀尤其是住房通胀的持续放缓,会促使美联储在12月和1月会议上连续降息。

明年暂停降息预期升温,长期美债五连跌,遭遇今年最惨一周,市场对美联储未来政策的预期变得更加谨慎,特别是对2025年降息的步伐。

美东时间12月14日,摩根士丹利发布前瞻报告指出,美联储下周公布的点阵图利率预期中值保持在3.375%左右,低于市场预期的3.4%至3.7%的底部区间,投资者应该关注住房通胀的下降趋势,美联储可能会在今年12月和明年1月连续两次降息。

随着美联储会议的临近,大摩称,投资者关注的三个关键议题分别是:2025年美联储利率点阵图的预期、鲍威尔主席对降息节奏的表态以及隔夜逆回购利率的决定。

点阵图:明年利率中值低于市场预期

自10月底以来,市场隐含的美联储政策利率底部区间(即市场预期的利率最低点)维持在3.4%至3.7%的区间,这个区间略高于9月经济预测摘要中2025年的中值点,远高于长期利率中值。

摩根士丹利经济学家预计,下周公布的2025年点阵图利率预期中值可能会保持在3.375%左右,至少持续三个月。这一预期低于市场原预期区间下限。

因此,市场会视之为货币政策更宽松信号,对利率的预期(市场隐含的利率底部区间)可能会短暂下降,这一变化可能会在点阵图发布后、新闻发布会前得到更多确认。

鲍威尔新闻发布会:市场过度解读谨慎言论

在投资者消化完FOMC声明和点阵图后,焦点将转移到鲍威尔主席的新闻发布会上。大多数投资者预期鲍威尔会暗示2025年降息步伐将放缓,同时保留“数据依赖性”的惯常措辞,即未来政策将根据经济数据的变化来决定。

摩根士丹利指出,大多数投资者认为鲍威尔谨慎信号暗示了明年1月可能不会迅速降息。尽管他们理解政策会依据经济数据而变化,但他们往往把鲍威尔的暗示过度解读,可能会对2025年1月的降息做出过于激进的预期,忽视了“数据依赖”的不确定性。

市场的反应可以从本周公布的两份“良好”的通胀报告(CPI和PPI)中看到,市场对最新通胀数据的反应较为冷淡,源于投资者仍然纠结于此前美联储官员的评论。

例如,明年票委、大鸽派、美国芝加哥联储主席古尔斯比经常表示,随着利率接近“中性利率”时,降息的步伐应当放缓,因为货币政策对经济的影响是滞后的。

然而,在12月6日芝加哥联储年度经济展望研讨会上,古尔斯比的言论出现了微妙的变化。媒体报道指出,他暗示未来可能出现一系列“难以抉择”的会议,但他认为利率仍需要“相当大幅度地降低”。同时,有报道称他认为明年降息步伐可能会放缓。

这一观点引发了市场的广泛关注,因为他是美联储内较为鸽派的官员之一。如果一个如此鸽派美联储官员,暗示明年降息步伐可能会放缓,那么投资者自然会将风险解读为倾向于这种方向,预期未来的降息会更加谨慎和缓慢。

然而,摩根士丹利指出,古尔斯比最后一次公开露面是在11月较为温和的通胀数据公布之前,他的观点未必完全考虑到最新的通胀数据。其他美联储官员,如9月份美联储理事沃勒的言论,表明通胀仍是决策的关键因素。

沃勒表示,如果经济数据持续疲软,他将更愿意采取更激进的降息措施,以使通胀更接近美联储的目标。

摩根士丹利称,如果美联储主席鲍威尔在新闻发布会上没有暗示至少在2025年的早期会议中放缓降息步伐,投资者可能会感到更有信心,认为1月份降息的概率更高。

通胀是关键因素:住房通胀将持续放缓

摩根士丹利此前指出,由于11月CPI报告中住房通胀的下降,市场对美联储在1月份降息的预期有所增加。

具体来说,核心商品价格的强劲表现反映了飓风的影响(为短暂的“噪音”),而租金和业主等价租金的减速(被视为“信号”),则预示着住房通胀的下降趋势,这为市场带来了乐观信号。

沃勒在9月份会议后的采访中提到,通胀下降的速度比他预期的要快,这是支持更大幅度降息的原因之一。沃勒和他的团队进行了一个简单的计算,如果住房通胀以年化2%的速度增长,并且这个速度持续到每个月,那么核心PCE通胀率在过去四个月将会低于1%。

同时,摩根士丹利经济学家对住房通胀的预测也支持了这种观点,他们预测核心PCE中的住房服务通胀率将为每月0.24%。这表明住房通胀将在未来几个月继续放缓,这将为美联储提供更大的信心,让他们相信通胀下降的趋势仍然保持不变,并让美联储在接下来两次政策会议上连续降息。

因此,考虑到通胀数据的最新变化后,摩根士丹利称,当前的市场预期可能低估了1月份降息的可能性。目前市场定价暗示明年1月份再次降息的可能性相对较低,概率约为25%。

风险提示及免责条款

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

新浪合作大平台期货开户 安全快捷有保障