摘要:

.ct_hqimg {margin: 10px 0;} .hqimg_wrapper {text-a...

摘要:

.ct_hqimg {margin: 10px 0;} .hqimg_wrapper {text-a...  热点栏目

热点栏目

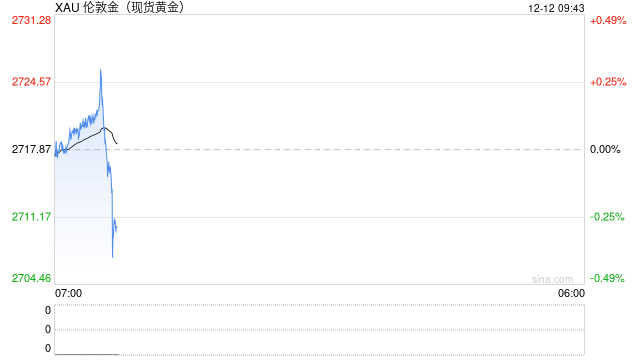

在10月末突破2800美元里程碑后,国际金价经历了短暂的调整。

11日纽约商品交易所明年2月交割的COMEX黄金期货盘中大涨近1.5%,重新夺回2750美元关口,最新通胀数据巩固了降息预期。高盛在本周发布的研报中预测,国际金价将在明年年底前达到3000美元,强势美元将让位于美联储降息。与此同时,外界认为央行购买、ETF流入和美国财政安全性也是潜在利多因素。

高盛:强美元也不会阻止黄金

截至收盘,今年以来国际金价累计上涨近25%,地缘政治风险、美联储政策转向等因素成为了主要推手。美国劳工统计局数据显示,11月消费者物价指数(CPI)符合预期,强化了美联储下周降息前景,吸引了资金入场。

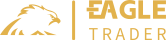

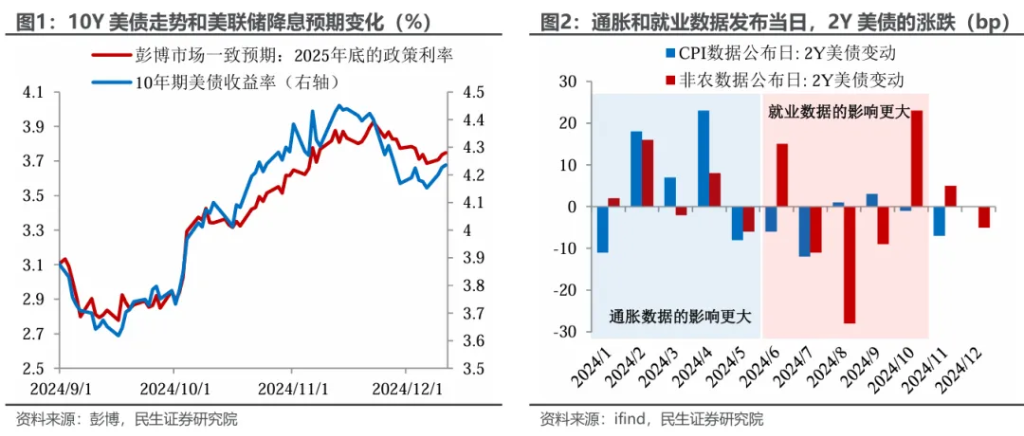

值得一提的是,黄金在美国大选后一度出现调整,区间最大跌幅超6%。市场担心当选总统特朗普的政策主张将再次带来物价风险,从而打压货币政策宽松空间,特朗普交易热潮推动了美元指数和美债收益率持续上行。

高盛在本周最新发布的报告中表示,尽管预计美元将继续上涨,黄金反弹可能会继续。“我们反驳一个普遍的观点,即在美元持续走强更长时间的情况下,黄金无法进一步走强。预计金价将主要取决于美联储降息的程度,如果到2025年底降息125个基点,金价将上涨7%,达到3000美元。”

另一方面,高盛大宗商品分析师斯特鲁文(Daan Struyven)认为,在特朗普第二个任期内,黄金也可以提供一个避风港,以对冲关税增加和贸易紧张局势升级的风险。

需要注意的是,本周以来纽约黄金期货与现货溢价持续扩大。11日伦敦市场早盘,2月交割的黄金期货一度较现货价格高出60美元/盎司,投资者正在权衡美国当选总统特朗普提出的全面关税措施将贵金属纳入其中的可能性。

“这都是关税前先发制人的恐慌性预先部署。”交易商MKS Pamp金属策略主管希尔斯(Nicky Shiels)表示,她看到银行和基金买入纽约商品期货交易所期货并在伦敦卖出合约,从而推动了价格波动。

“如果市场参与者认为关税对黄金、白银和铜的进口产生影响的概率存在,那么回补任何空头EFP头寸都是有意义的。”世界黄金协会策略师里德(John Reade)表示,“这样做可能会有损失,但不这样做的潜在成本是巨大的,如果征收10%的关税,交易员每盎司黄金可能损失近300美元。”

其他利多因素

对于市场而言,看好黄金的持续结构性驱动因素包括两点:各国央行的需求增加,以及流入黄金ETF(交易所交易基金)的资金提振。

中国央行本月公布的最新数据显示,2024年11月末中国官方黄金储备为7296万盎司,较10月末增加16万盎司,意味着中国人民银行时隔半年来首次增持黄金。

世界黄金协会上月发布的黄金需求趋势报告显示,三季度全球黄金总需求同比增长5%,达到1313吨,首次超过1000亿美元。值得注意的是,黄金交易所交易基金ETF成为了“新生力量”,三个月内净流入95吨,这是自2022年初以来的首次。世界黄金协会表示,如果美联储继续降息,那么在其他条件不变的情况下,对ETF的兴趣应该会继续。

与高盛类似,花旗全球大宗商品研究主管莱顿(Max Layton)认为,未来6-12个月内金价将挑战3000美元/盎司,这是美国和欧洲经济高度不确定性时期的财富储备工具,从而推高ETF和投资需求。

另一方面,近期美债规模问题再次引发关注。最新数据显示,美国整体债务已经突破36万亿美元。机构Altavest联合创始人兼管理合伙人阿布鲁斯特(Michael Armbruster)表示,黄金不太可能很快达到价格上限,“趋势是上升的,黄金的主要驱动因素没有改变——失控的联邦支出最终迫使美元贬值。”

麦格理上周表示,由于美元走强,黄金在2025年第一季度可能会陷入困境,但之后它将扩大涨势,如果美国当选总统特朗普的政策导致美国财政前景恶化,金价可能直指3000美元/盎司。

(本文来自第一财经)

新浪合作大平台期货开户 安全快捷有保障