摘要:

登录新浪财经APP 搜索【信披】查看更多考评等级(来源:明怡宏观随笔)主要观点1、商品带动通胀季节性...

摘要:

登录新浪财经APP 搜索【信披】查看更多考评等级(来源:明怡宏观随笔)主要观点1、商品带动通胀季节性... 登录新浪财经APP 搜索【信披】查看更多考评等级

(来源:明怡宏观随笔)

主要观点

1、商品带动通胀季节性良性回升,不影响12月25bp降息。受原油价格影响,年内通胀压力不大。

2、若再通涨风险下降,本轮降息或可至4%附近,或与明年二三季度再次开启。

3、美国十年期国债利率维持上限4.6~4.85%,模型不支持突破5%,期限利差倒挂有望完全修复。

4、当前美股泡沫35%,维持美股中性略偏积极,即长线仓位不变,大选后短线仓位可以尝试。

正文

事件:

美国11月CPI环比0.3%,预期0.3%,前值0.2%;同比2.7%,预期2.7%,前值2.6%。

核心CPI环比0.3%,预期0.3%,前值0.3%;同比3.3%,预期3.3%,前值3.3%。

点评:

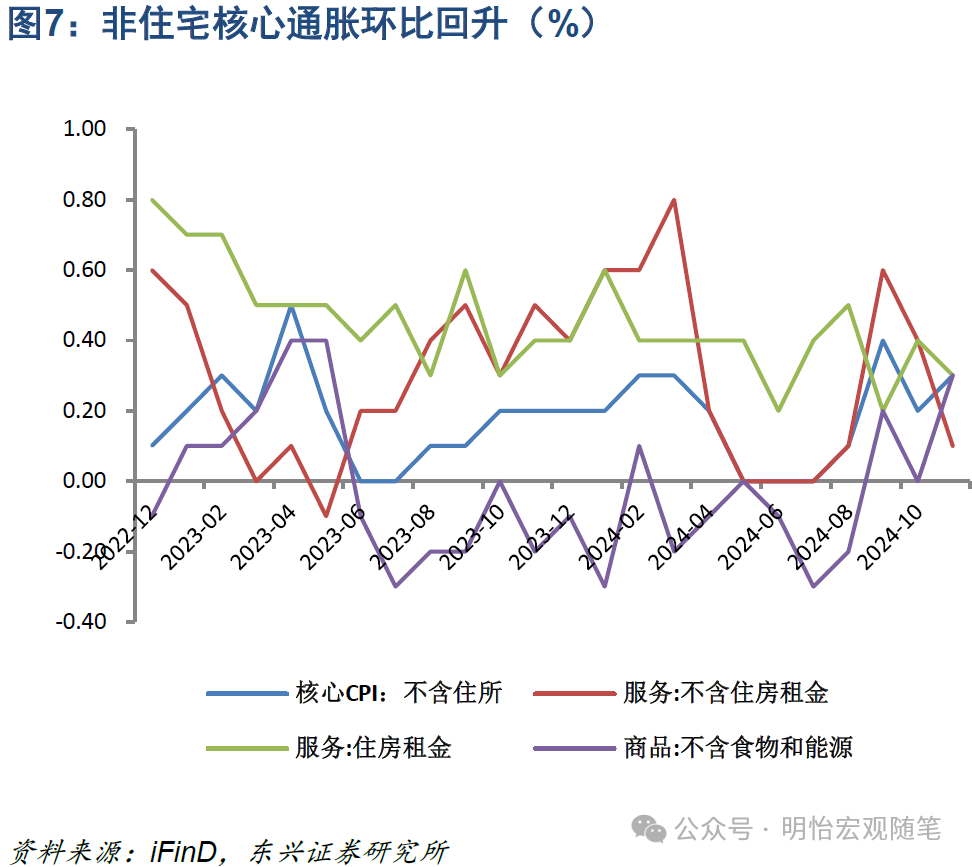

通胀环比上行主要来自商品价格,服务类环比稳定下降。通胀环比继续略有回升(0.31%,前值0.24%),核心通胀略有反弹(0. 31%,前值0. 28 %)。拉动通胀的主要来自食品和核心商品。食品环比0.4%,肉蛋类为涨价主力。其中,牛肉环比3.1%,鸡蛋环比8.2%。核心商品环比0.3%,为2023年5月以来最高。住宅环比稳定,而住宅以外的服务类环比0.1%,已连续3个月减速。

租金环比创2021年最小涨幅。11月住宅环比0.3%,贡献了40%的通胀(前值50%),且主要来自外宿3.2%(前值0.4%)。住宅的主要权重分项等价租金和租金均环比0.2%,创下了自2021年以来的最小涨幅。在过去一年中,核心通胀的粘性主要来自住宅价格,住宅的稳步回落对通胀的稳定具有重要意义。核心通胀中,除住宅以外,其他涨价的有二手车2%、家居装修0.6%、新车0.6%,娱乐、教育、个人护理和服装;下降的有通信-1%。

季节性通胀回升较为良性,或持续至明年1月。受大选及圣诞节影响,原油价格在年内剩余时间大概率保持低位,年内通胀整体水位平稳,即通胀整体趋势不会对年内降息节奏产生负面影响。在前三次通胀点评中我们提到,(核心)通胀环比回升反而表明经济状态尚可。5~7月核心通胀环比回落有一定季节性因素,一般8月以后通胀均会有所回升,是经济健康的一种表现。预计通胀回升可持续至明年1月。

若通胀稳定在3%附近,则政策利率降息或可最终到达4%附近,但降息速度不能过快,明年二、三季度或再度降息。11月CPI同比2.7%,已有18个月落入3~3.8%这一历史正常区间的高位部分及以下(图10),满足通胀高位回落的稳定性要求,年内降息节奏不会被打乱。从80年代的降息经验来看,如果通胀能稳定在2.5~3%附近,政策利率最终仍有可能降至4%及以下,但不排除节奏上有所调整,即有出现中途1~2次会议不降息的可能。随着政策利率进一步下行,意味着政策利率距离中性水平越来越近,美联储的降息节奏变得更加谨慎是合理表现。根据通胀数据的季节性特征,可能出现一季度降息概率下降,二、三季度继续降息的节奏。

特朗普的回归,表明基层对通胀容忍度降低。特朗普的关税政策可能引起美国供应链的不稳定,对外关税,对内减税客观上有利于通胀上行,但政策落地的节奏上必须考虑到通胀压力,宏观政策对价格产生影响也需要时间传导。另一方面,特朗普对非法移民的政策可能导致今后几年移民数量减少,叠加削减联邦政府机构的政策愿景,均可削弱部分内需压力。只要油价稳定,降息节奏不过快,再通涨超高通胀的局面较难再次出现。

美国十年期国债利率下限3.70~3.95%,上限维持4.6~4.85%。根据模型,当前美十债利率水平属于合意区间,我们的模型并不支持美十债再次突破5%。极端情况下,若美十债接近5%,则美股可能再次迎来震荡。此外,参照1970年代的利率期限特征,在通胀趋势性回落后,高通胀背景下的利率期限结构倒挂将得到修复。叠加衰退风险下降,美国国债利率期限结构有望完全修复。

股市方面,随着大选落地,不确定性下降。市场流动性正常,我们对美股的态度维持中性略偏积极,即长线仓位不变,大选后短线仓位可以尝试。中性是指当前美股处于泡沫阶段(35%)。

风险提示:海外通胀超预期,海外经济衰退。

文章来源

报告摘自:2024年12月12日已经发布的《东兴宏观:商品价格拉动通胀,服务类价格稳定——美国11月CPI数据点评》研究报告

康明怡 东兴宏观分析师

SAC执业证书编号:S1480519090001

分析师承诺

负责本研究报告全部或部分内容的每一位证券分析师,在此申明,本报告的观点、逻辑和论据均为分析师本人研究成果,引用的相关信息和文字均已注明出处。本报告依据公开的信息来源,力求清晰、准确地反映分析师本人的研究观点。本人薪酬的任何部分过去不曾与、现在不与,未来也将不会与本报告中的具体推荐或观点直接或间接相关。

免责声明

本公众号所载内容仅面向专业机构投资者,任何不符合前述条件的订阅者,敬请订阅前自行评估接受订阅内容的适当性。订阅本公众号不构成任何合同或承诺的基础,本公司不因任何订阅或接收本公众号内容的行为而将订阅人视为本公司客户。因本资料暂时无法设置访问限制,若您并非东兴证券客户中的专业投资者,还请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。我们对由此给您造成的不便表示诚挚歉意,非常感谢您的理解与配合!

本订阅号不是东兴证券研究报告发布平台,本订阅号所载研究报告均来自于东兴证券研究所已正式发布的研究报告。为避免订阅者因缺乏对完整报告的了解而对其中关键假设、评级和目标价产生误解,提请订阅者查看本公司已发布的完整报告,仔细阅读其所附各项声明、信息披露、风险提示和行业评级。

本账号内容并非投资决策服务,在任何情况下都不构成对接收本账号内容受众的任何投资建议。订阅者应当充分了解各类投资风险,根据自身情况自主做出投资决策并自行承担投资风险。订阅者根据本账号内容做出的任何决策以及所引致的任何损失与本公司或相关作者无关。

订阅人对本订阅号发布的所有内容(包括文字、影像等)进行复制、转载的,需注明出处,且不得对本订阅号所载内容进行任何有悖原意的引用、节选和修改。

风险提示

本账号旨在沟通研究信息,不是我司研究报告的发布平台,任何完整的研究观点应以我司正式发布的报告为准。本账号所载的信息、观点等内容仅供投资者决策参考,市场有风险,投资者在决定投资前,务必要审慎。投资者应自主作出投资决策,自行承担投资风险。